За последние полгода Вологодское УФАС России выявило 4 случая ненадлежащей рекламы финансовых услуг, в частности, услуг займов.

Это значит, что распространением рекламы (и предоставлением займов населению) занимались организации, не имеющие на то права, поскольку они были исключены из государственного реестра микрофинансовых организаций Банка России.

О том, что должен знать потенциальный клиент микрофинансовых организаций (МФО), прочитав рекламу данных услуг, мы беседуем со специалистом-экспертом отдела контроля рекламы и недобросовестной конкуренции Вологодского УФАС Екатериной Есиной.

- Екатерина Михайловна, кто является наиболее частым клиентом МФО?

- Как правило, клиентами микрофинансовых организаций становятся социально незащищенные слои населения - студенты, пенсионеры. Часто это люди, которым банки уже отказали в выдаче кредита. С большой долей вероятности, это люди, которые не являются финансово грамотными. Поэтому главный, на который человек должен самому себе ответить: у кого я беру кредит, и как это в дальнейшем отразится на моем кошельке?

- И что он должен знать, чтобы ответить на этот вопрос?

- Самое главное, о чем необходимо знать – каждая микрофинансовая организация должна состоять в официальном реестре МФО, который находится в открытом доступе на сайте Центробанка РФ: www.cbr.ru.

Если микрофинансовой организации нет в данном реестре, значит она действует незаконно. Кроме того, читая рекламу МФО, важно понимать, что рекламное название организации и ее юридическое наименование не всегда совпадают. Например, на вывеске организация может значиться: «Деньги для вас». А ее юридическое наименование звучит: ООО «Деньги». При получении займа крайне важно выяснить юридическое наименование организации, поскольку, например, индивидуальный предприниматель не имеет право выдавать займы. Если за вывеской «Деньги для вас» стоит предприниматель ИП Петров, то он занимается незаконной деятельностью, и получение от него займа сопряжено с большим риском.

- На страницах печатных изданий порой попадается реклама неких организации, предлагающих услуги консультирования по выдаче кредитов. Как относиться к такой рекламе?

- Надо быть наивным, полагая, что кто-то будет вам бесплатно давать консультации в финансовой сфере. На самом деле под видом консультации гражданину предлагают заключить договор займа. Уловка с консультированием - это способ ухода от надзорных органов.

- Кто может выдавать займы?

- В перечень лиц, которые имеют право выдавать займы, входят кредитные организации, банки, микрофинансовые организации, ломбарды и кредитные кооперативы. Кредитные кооперативы могут выдавать кредиты только члену своего кооператива.

- Какие требования предъявляет законодательство к рекламе финансовых услуг?

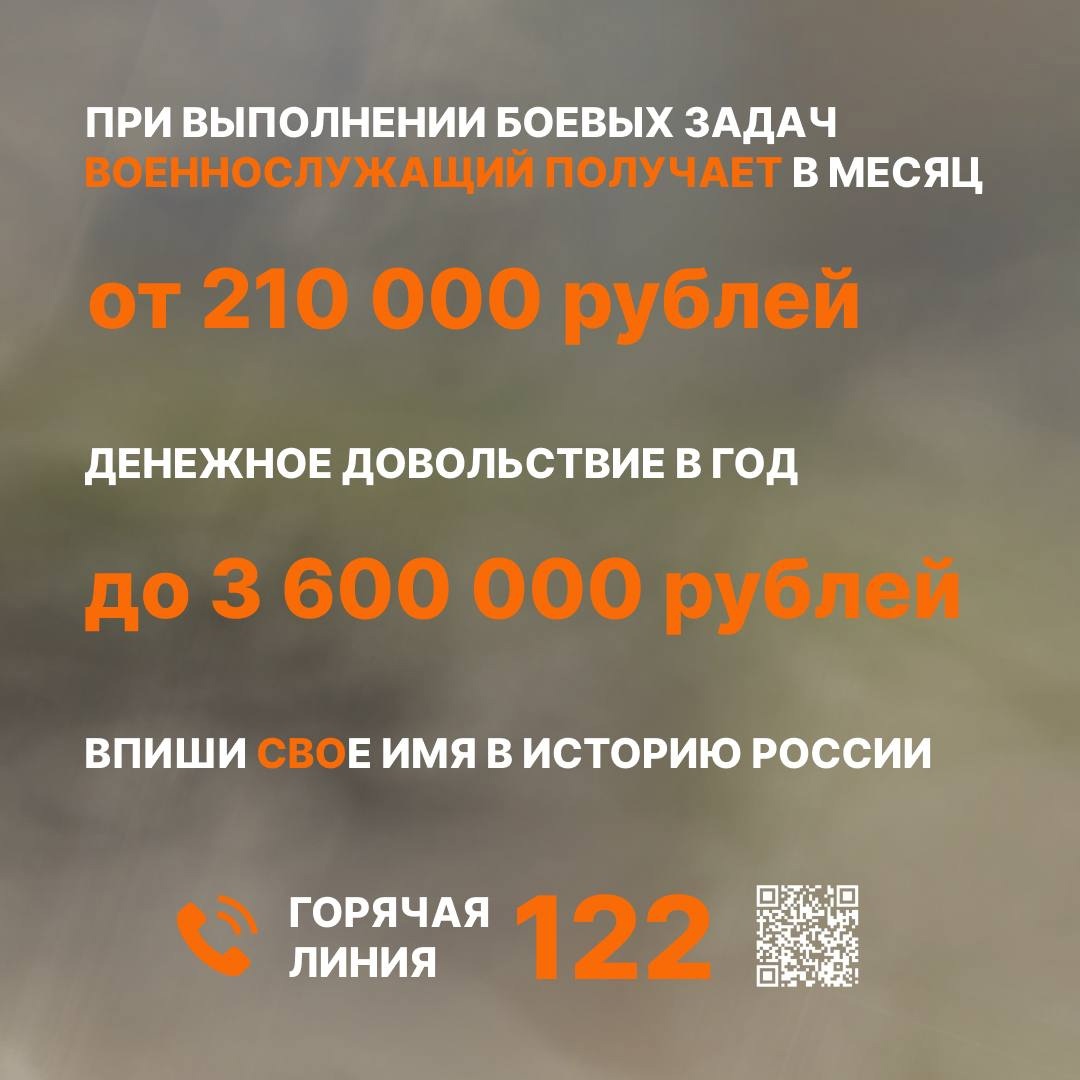

- Согласно статье 28 Закона о рекламе, если в рекламе указано хотя бы одно условие, влияющее на стоимость кредита, то должны быть указаны и все остальные условия, чтобы гражданин мог высчитать, во сколько обойдется ему этот кредит, и верно оценить свои финансовые возможности. К полным условиям займа относятся: сумма займа, срок действия договора, срок возврата займа, валюта займа, процентная ставка. Зачастую микрофинансовые организации, завлекая клиентов, указывают в своей рекламе только наиболее привлекательные условия займа и оставляют за рамками высокие проценты займа. Только рассчитав полную стоимость займа, следует принимать решение, становиться клиентом МФО или нет. Задача антимонопольного органа заключается в том, чтобы потребитель получал финансовые услуги на максимально понятных условиях.

- В чем отличие добросовестных финансовых организаций от нелегальных?

- Для легальных МФО установлены жесткие правила и ограничения, защищающие интересы потребителей, за их соблюдением следит Банк России. В частности, предельный размер долга ограничен 2,5 размерами суммы займа (с 1 июля – 2 размерами суммы займа), а процентная ставка не может превышать 1,5% в день (с 1 июля – 1% в день). Нелегальные кредиторы не соблюдают никаких правил и ограничений, поэтому долговая нагрузка может оказаться неподъемной для их клиентов. Права потребителя, который занимает у них деньги, Банк России защитить не сможет, поскольку осуществляет надзор только за легальными участниками финансового рынка. Также «черные кредиторы» и связанные с ними нелегальные коллекторы могут требовать выплаты долга, угрожая жизни и здоровью заемщика, тогда как легальные коллекторы работают исключительно в рамках закона.

Татьяна Балаева